古物営業を行う際に古物商許可の取得と併行して免税店の許可を取得する事業者の方も多くいらっしゃいます。

そこで今回は免税店の許可取得について考えていきたいと思います。

免税店の許可取得を検討している方の参考になれば幸いです。

古物商許可については以下の記事で詳しく解説をしているので参考にしてください。↓

2024.10.14

大阪で古物商の許可申請をする際に役立つエントリー

大阪で古物商と呼ばれる中古品の売買を行う場合は、古物商の許可を受けなければなりません。 最近ではヤフオクやセドリと呼ばれるネットオーク...

免税店許可とは

そもそも免税店の許可とは、正式名称を「輸出物品販売場許可」と言います。

また、輸出物品販売には「一般輸出物品販売場」「手続委託型輸出物品販売場」「自動販売機型輸出物品販売場」「臨時販売場」等、数種類ありますが、ここでは一般的な免税店である「一般輸出物品販売場」について考えていきたいと思います。

一般輸出物品販売場とは

一般輸出物品販売場とは、事業者が、その販売場においてのみ免税販売手続を行う輸出物品販売場をいいます。

許可を受ける際は、納税地の所轄税務署長に対して「輸出物品販売場許可申請書(一般型用)」を提出します。

例えば、東京に本店がある法人が大阪で免税店を始める場合には、大阪の税務署ではなく東京の本店所在地を管轄する税務署に免税店の許可手続きを行う必要があります。

免税店を始めることができる要件は?

免税店を始めることができる要件は6つです。

①消費税の課税事業者であること。

②現に国税の滞納(その滞納額の徴収が著しく困難であるものに限ります。)がないこと。

③輸出物品販売場の許可を取り消され、その取消しの日から3年を経過しない者でないこと。

④輸出物品販売場を経営する事業者として特に不適当と認められる事情がないこと。

⑤現に非居住者が利用する場所又は非居住者の利用が見込まれる場所に所在する販売場であること。

⑥免税販売手続に必要な人員を販売場に配置し、かつ、免税販売手続を行うための設備を有する販売場であること。

以下で上記要件の中でも注意しておきたいポイントについて書いていきます。

消費税の課税事業者であること

免税ということなので当然、課税事業者である必要があります。

会社を設立したばかりの事業者等は、課税事業者になっていない場合もありますので、その場合は課税事業者の届出を行う必要があります。

この届出は、忘れていたりしているケースも多くありますので、事前に確認をしておく必要があります。

現に非居住者が利用する場所又は非居住者の利用が見込まれる場所に所在する販売場であること。

非居住所(外国人旅行者などの一時的滞在者等)が利用度の高いと認められる場所であることが求められます。

ただし、申請時点で利用度が高いことまでを求めているものではなく、今後、非居住者の利用が見込まれる場所も含みます。

免税販売手続に必要な人員を販売場に配置し、かつ、免税販売手続を行うための設備を有する販売場であること

販売場が非居住者に対する販売に必要な人員の配置及び物的施設(例えば非居住者向特設売場等)を有するものであることが求められます

ここで言われている「非居住者に対する販売に必要な人員の配置」とは、免税販売の際に必要となる手続を非居住者に対して説明できる人員の配置を求めているものです。

なお、外国語については、母国語のように流ちょうに話せることまでを必要としているものではありません。パンフレット等の補助材 料を活用しながら、非居住者に手続を説明することができれば十分です。

また、「非居住者に対する販売に必要な物的施設を有する」とは、免税販売の際に必要と なる手続を行うためのカウンター等の物的施設があることを求めているものであり、免税販売のための特別なカウンターを設けることまでを必要としているものではありません。

免税販売の対象者(非居住者)は?

免税販売の対象者は、外国為替及び外国貿易法で規定されている非居住者(外国人旅行者など日本国内に住所又は居所を有しない方等)に限られています。

そのため、外国籍を有する方であっても、次のような方は非居住者に該当しませんので注意が必要です。

①日本国内にある事務所に勤務している方

②日本に入国後6か月以上経過した方

免税対象物品であることが必要

上記の要件以外にも、免税店として行うためには、免税対象物品であることが必要になります。

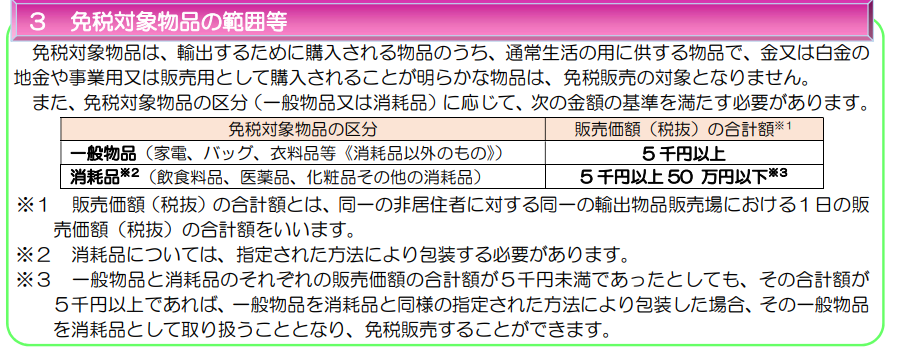

ここで言われている「免税対象物品」とは、輸出するために購入される物品のうち、通常生活の用に供する物品で、金又は白金の地金や事業用又は販売用として購入されることが明らかな物品は、免税販売の対象となりません。

また、免税対象物品の区分(一般物品又は消耗品)に応じて、次の金額の基準を満たす必要があります。

①一般物品(家電、バッグ、衣料品等《消耗品以外のもの》)・・・5 千円以上

②消耗品(飲食料品、医薬品、化粧品その他の消耗品) ・・・5 千円以上 50 万円以下

詳細は国税庁から公表されている資料がわかりやすいので以下に掲載しておきます。↓

<参照:国税庁 輸出物品販売場場制度について>

免税販売手続きの流れ(免税販売の方法)は?

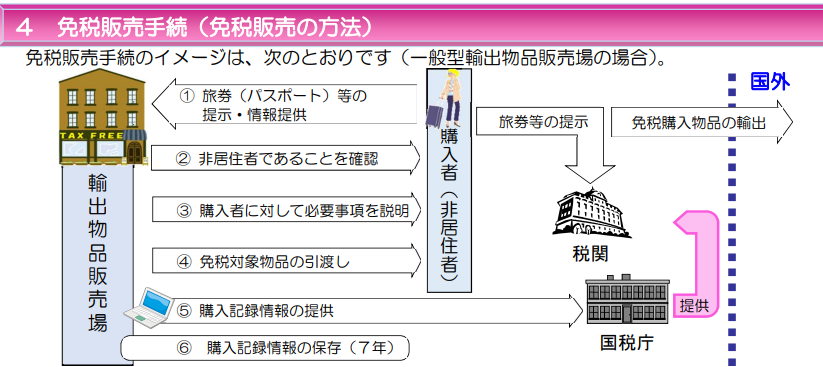

免税販売手続きの流れは、大きく以下の手順で行います。

①旅券(パスポート)等の提示・情報提供

事業者は、購入者から旅券等の提示を受け、その旅券等に記載された情報の提供を受けます。

②非居住者であることを確認

事業者は、旅券等により、購入者が非居住者であることを確認します。

③購入者に対して必要事項を説明

事業者は、免税販売の際、購入者に対して、その免税対象物品が輸出するため購入されるものであること等を説明する必要があります。

なお、説明方法は、免税販売の際に購入者に対して説明事項を口頭で説明するほか、例えば、以下の方法でも良いとされています。

①購入者に対して説明事項を日本語及び外国語で記載した書類等を交付する方法

②店舗内に説明事項を日本語及び外国語で記載した書類等を掲示する方法

等があります。①②のような方法により説明する場合は、単に書類等を交付又は掲示するだけではなく、内容の確認を促すことが必要となります。

④免税対象物品の引渡し

事業者は、免税対象物品を引き渡します。消耗品は、指定された方法により包装する必要があります。

⑤購入記録情報の提供

事業者は、購入記録情報(購入者から提供を受けた旅券等に記載された情報及び購入者の購入の事実を記録した電磁的記録)を免税販売手続の際、事業者のパソコン等の送信機器からインターネット回線等を通じて国税庁が運用する免税販売管理システム(購入記録情報を受け付けるためのシステム)に、遅滞なくデータで送信する必要があります。

⑥購入記録情報の保存

事業者は、送信した購入記録情報を整理して、免税販売を行った日の属する課税期間の末日の翌日から2月を経過した日から7年間、納税地又は免税販売を行った輸出物品販売場の所在地に保存する必要があります。

また保存は、一定の方法により電磁的記録のまま、又は紙に印刷して行うこととなります。

以下、国税庁から公表されている一連の流れです。↓

<参照:国税庁 輸出物品販売場場制度について>

免税販売手続の電子化について

免税販売手続きも電子化が進められており、購入記録情報をソフトウェア・アプリケーションを利用して国税庁に送信する必要があります。

多くの事業者は、承認送信事業者(スマレジ等)と契約をし、承認送信事業者を介して購入記録情報を送信する形をとります。

このような場合でも、「輸出物品販売場における購入記録情報の提供方法等の届出書」の提出が必要になるので、免税許可手続きの際に忘れずに提出するようにしなければなりません。

「輸出物品販売場における購入記録情報の提供方法等の届出書」は国税庁から公表されていますので、以下に掲載しておきます。

まとめ

今回は免税店許可について考えてきました。

古物営業を行うにあたり、免税店として始めたいという事業者の方も多くいらっしゃいます。

古物商許可と免税店許可は根拠法等も異なり、手続きの方法も大きく異なりますので、申請の際は注意して書類等の準備を進めていく必要があります。

今回の記事が古物商許可や免税店許可の取得を検討している方の参考になれば幸いです。

以下の記事もよく読まれていますのでぜひ参考にしてください。↓

2022.01.12

古物商許可の取得後、個人から法人成りした場合の違いについて

事業開始当初は、個人で古物商許可を取得している場合、売上等が上がり軌道に乗ってきた後に、法人(会社)を設立して、古物営業を行うケースが多くあ...